입력 2018.04.07 03:00

[이철민의 Global Prism] <2> GE의 실패

2001년 4월 잭 웰치가 미국의 제너럴 일렉트릭(GE) 회장에서 물러날 즈음, 그는 이미 '경영의 신(神)'쯤으로 추앙받았다. 2년 전 미국의 경제 잡지 포천은 그를 '세기의 경영자(Manager of the Century)'로 선정했다. 그가 20년간 이끌면서 GE의 시가총액은 120억달러에서 2800억달러로 불어났다. GE는 제너럴 모터스(자동차)나 보잉(항공기)처럼 한 산업이나 제품에 올인하는 회사가 아니다. 전구(電球)를 발명한 토머스 에디슨의 전기 회사를 모체로 한 GE는 웰치 재임 중에 NBC 방송과 기관차 생산, 금융, 발전기, 항공기 엔진, 의료장비 등 10여 개 부문으로 다각화한 세계 최대의 복합기업이자 미국의 '아이콘' 기업이 됐다.

60달러→13달러…추락하는 주가

당시 웰치는 포천지(誌)에 이런 말을 했다. "나의 성공은 후계자가 앞으로 20년 동안 회사를 잘 키우느냐에 달렸다." 그래서 후계자 선정 작업은 무려 6년 반이 걸렸고, 2000년 11월 발표할 때까지도 철저히 비밀에 싸였다. 마지막까지 3명이 경합했다. 웰치는 이 경쟁에서 밀린 항공기 엔진 부문 사장인 제임스 맥너리와, 터빈·발전기 부문 사장 로버트 나르델리에게 각자의 사업 본사가 있는 미국 신시내티와 올바니로 전용기를 타고 가서 직접 '유감'을 전할 때에도, 탑승 뒤에야 조종사에게 목적지를 알릴 정도로 보안을 유지했다.

60달러→13달러…추락하는 주가

당시 웰치는 포천지(誌)에 이런 말을 했다. "나의 성공은 후계자가 앞으로 20년 동안 회사를 잘 키우느냐에 달렸다." 그래서 후계자 선정 작업은 무려 6년 반이 걸렸고, 2000년 11월 발표할 때까지도 철저히 비밀에 싸였다. 마지막까지 3명이 경합했다. 웰치는 이 경쟁에서 밀린 항공기 엔진 부문 사장인 제임스 맥너리와, 터빈·발전기 부문 사장 로버트 나르델리에게 각자의 사업 본사가 있는 미국 신시내티와 올바니로 전용기를 타고 가서 직접 '유감'을 전할 때에도, 탑승 뒤에야 조종사에게 목적지를 알릴 정도로 보안을 유지했다.

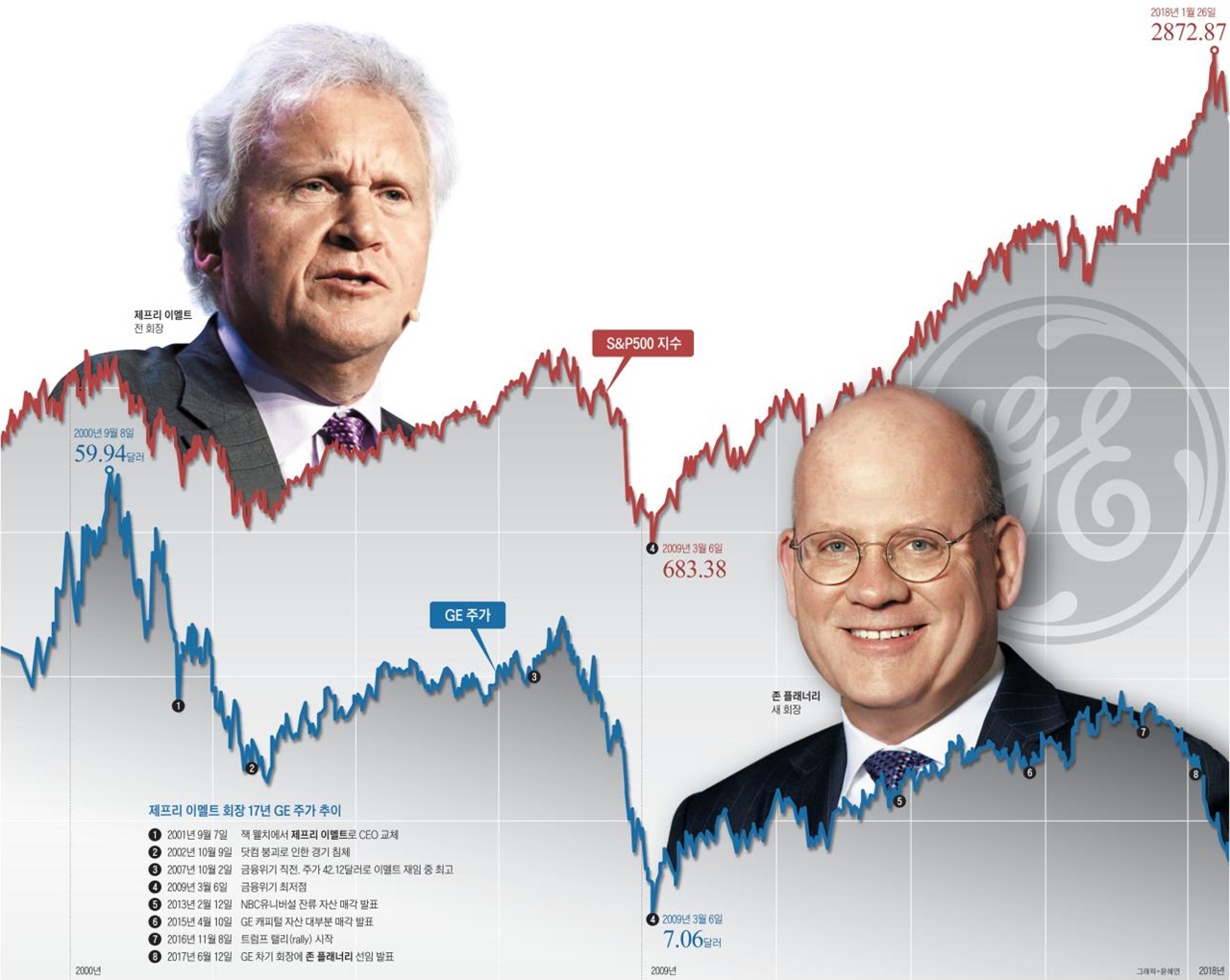

그렇게 뽑힌 사람이 제프리 R 이멜트 메디컬 시스템스(의료기기) 사장이었다. 하지만 작년 7월 말 이멜트가 16년간의 CEO직에서 물러났을 때, 웰치 재임 말기 60달러에 육박했던 주가는 30달러 밑으로 곤두박질쳤다. 같은 기간 미국 주요 우량주로 구성된 스탠더드앤드푸어스(S&P) 500지수는 1250선에서 2400선을 돌파했다. GE 주가는 S&P와 정반대로 움직였다. 이 추세는 작년 8월 존 플래너리가 이멜트의 CEO 바통을 이어받고도 달라지지 않았다. 지난 3월 말 현재 GE의 주가는 13달러 안팎으로, 지금의 GE(시가총액 1170억달러)는 코카콜라(1850억달러), 맥도널드(1250억달러)보다도 시장 가치가 작은 회사가 됐다.

시너지 효과 없던 백화점식 경영

한때 시가총액 4000억달러를 넘어 20세기 말 세계 최고 가치의 기업이었던 GE에 무슨 일이 있었던 것일까. 결론부터 말하면, 이멜트는 보이지 않는 문제가 많은 회사를 물려받았다. 10여 개 사업 부문이 내는 이익의 60%는 사실 GE캐피털 한 곳에서 왔다. 대공황 때 가전제품 할부금융 사업에서 시작했던 GE캐피털은 주택과 자사 제품인 제트엔진·발전기·의료장비의 할부금융, 보험, 해외 프로젝트 파이낸싱에 이르는 종합금융 사업으로 성장했다. 웰치가 GE캐피털을 공격적으로 키우던 1980~1990년대는 미 금융산업이 크게 성장하던 시기였다. 이익의 절반 이상이 제조업의 기술혁신이나 생산성 향상이 아닌 금융사업에서 왔는데도, 마치 GE 전체가 급성장하는 듯한 착시(錯視)를 일으켰다.

그런데 미국 부동산 거품이 꺼지고 그 여파로 2008년 9월 세계 3위의 투자은행 리먼 브러더스가 파산하는 미국발(發) 금융위기가 세계를 강타하자, GE캐피털은 직격탄을 맞았다. 애초 GE처럼 시너지 효과를 기대할 수 없는 여러 사업 부문을 둔 '복합기업'은 성공하기 어렵다는 것이 월가의 일반적인 평이었다. 그러나 웰치는 부문별로 1·2위 기업들을 보유하면 산업별로 경기 부침(浮沈)이 다를 때에, 소수의 특정 사업 부문이 전체를 이끌 수 있다고 봤다. 금융위기 전까지 이 가설은 성립하는 듯했고, 보스턴컨설팅은 GE를 "프리미엄 복합기업"이라고 칭송했다.

그러나 금융위기로 GE의 민낯이 드러나자, 애널리스트들과 투자가들은 GE의 장부를 샅샅이 뒤졌다. 시너지 효과도 없고 실적이 별로인 사업 부문은 팔라는 아우성이 빗발쳤다. 부문별로 스타트업들이 빠르게 시장을 잠식하는 상황에서, GE같이 비대한 '복합기업'은 오히려 투자의 '디스카운트' 요인이 됐다.

구조조정 늦고 사업 방향 오판하고

시너지 효과 없던 백화점식 경영

한때 시가총액 4000억달러를 넘어 20세기 말 세계 최고 가치의 기업이었던 GE에 무슨 일이 있었던 것일까. 결론부터 말하면, 이멜트는 보이지 않는 문제가 많은 회사를 물려받았다. 10여 개 사업 부문이 내는 이익의 60%는 사실 GE캐피털 한 곳에서 왔다. 대공황 때 가전제품 할부금융 사업에서 시작했던 GE캐피털은 주택과 자사 제품인 제트엔진·발전기·의료장비의 할부금융, 보험, 해외 프로젝트 파이낸싱에 이르는 종합금융 사업으로 성장했다. 웰치가 GE캐피털을 공격적으로 키우던 1980~1990년대는 미 금융산업이 크게 성장하던 시기였다. 이익의 절반 이상이 제조업의 기술혁신이나 생산성 향상이 아닌 금융사업에서 왔는데도, 마치 GE 전체가 급성장하는 듯한 착시(錯視)를 일으켰다.

그런데 미국 부동산 거품이 꺼지고 그 여파로 2008년 9월 세계 3위의 투자은행 리먼 브러더스가 파산하는 미국발(發) 금융위기가 세계를 강타하자, GE캐피털은 직격탄을 맞았다. 애초 GE처럼 시너지 효과를 기대할 수 없는 여러 사업 부문을 둔 '복합기업'은 성공하기 어렵다는 것이 월가의 일반적인 평이었다. 그러나 웰치는 부문별로 1·2위 기업들을 보유하면 산업별로 경기 부침(浮沈)이 다를 때에, 소수의 특정 사업 부문이 전체를 이끌 수 있다고 봤다. 금융위기 전까지 이 가설은 성립하는 듯했고, 보스턴컨설팅은 GE를 "프리미엄 복합기업"이라고 칭송했다.

그러나 금융위기로 GE의 민낯이 드러나자, 애널리스트들과 투자가들은 GE의 장부를 샅샅이 뒤졌다. 시너지 효과도 없고 실적이 별로인 사업 부문은 팔라는 아우성이 빗발쳤다. 부문별로 스타트업들이 빠르게 시장을 잠식하는 상황에서, GE같이 비대한 '복합기업'은 오히려 투자의 '디스카운트' 요인이 됐다.

구조조정 늦고 사업 방향 오판하고

이멜트도 웰치가 뿌린 '씨앗들'이 GE의 발목을 잡는 것을 알고 있었다. 방송미디어 사업인 NBC 유니버설을 2009~2013년 컴캐스트에 헐값에 팔았고, 2015년 10월~2016년 6월엔 GE캐피털의 90%에 해당하는 약 2000억달러의 자산을 팔았다. 2016년엔 가전 사업도 중국 회사 하이얼에 팔았다. 그러나 늘 시장의 '매각' 요구보다 늦었다. 게다가 발전기 사업과 석유·가스 사업에선 잘못된 판단을 했다. 신재생에너지 시장이 계속 커지는데, 이멜트는 유가 폭등을 기대하고 해저와 육지의 유전 개발 사업을 확대했다. 소형 발전기 수요가 느는데, 대형 터빈 생산을 고집해 재고만 쌓였다.

지난 2월 21일 월스트리트저널(WSJ)은 "이멜트는 '나쁜' 보고는 꺼렸고, 비현실적인 경영 목표를 세웠다"고 진단했다. 이런 문화에선 낙관적인 전망과 부실한 전략이 나올 뿐이었다. 작년 10월 말 회장직에서 물러나면서도, 이멜트는 "GE는 매우 강한 기업"이라고 말했다. WSJ는 "그가 '연극의 성공(theater success)'을 고집하는 동안, 썩은 부위는 덮일 수밖에 없었다"고 밝혔다.

GE의 헬스케어 부문(의료기기·생명공학·세포치료 등) 사장을 맡다가, 작년 8월 이멜트의 뒤를 이은 플래너리는 금융 전문가로서 '30년 GE맨'이다. 그는 철저히 데이터에 기초해 결정하며, GE 몰락의 원인을 정확히 짚는 듯하다.

시한폭탄들 곳곳에 산재

플래너리는 작년 11월 ①경비 절감 ②기업 문화 쇄신 ③자산 매각 등 세 가지 면에서 GE를 바꾸겠다고 밝혔다. 경비 절감과 관련해서는 주주배당금을 2분의 1로 줄여 모두 41억달러를 절약했다. 고액 연봉을 깎고 보스턴 신(新)사옥에 근무하는 직원 수도 삭감했다. 회사 비행기의 운항 횟수와 보유 차량도 확 줄였다. 또 그동안 '거수기' 역할을 했던 이사의 수도 18명에서 12명으로 줄이고, 3명을 교체했다.

플래너리는 아예 2018년을 "리셋(reset)의 해"로 삼겠다고 했다. 전구·기관차 사업 등 약 200억달러에 달하는 사업을 1~2년 새 다 팔고, 경쟁력이 있는 ①발전기 제작 부문 ②첨단 의료기기를 생산하고 생명공학에 투자하는 헬스케어 부문 ③항공기 엔진 부문에만 주력하겠다는 것이다. 예를 들어, 가스·석탄·원자력발전소에 쓰이는 GE 엔진은 전 세계 전기의 3분의 1을 생산한다. GE의 의료용 스캐너와 MRI(자기공명영상) 장치는 세계 최고다. 이들 부문을 분사(分社)해서, 기업공개(IPO)하는 방안도 검토하고 있다.

그러나 아직 운(運)은 따르지 않는다. 지난 1월에도 더 이상 판매하지도 않는 재보험 사업 부문에서 추가로 62억달러의 손실이 발생했다. 과거에 1차 보험사들이 판매한 장기요양보험 상품에 대해 재보험 계약을 맺었는데, 수명(壽命)이 늘어나면서 GE가 이 보험금에 대한 지급 책임을 떠안게 된 것이다. 월가에선 GE의 사업이 그동안 워낙 방만했던 탓에, 앞으로도 어디서 또 '시한폭탄'이 터질지 모른다고 말한다. 플래너리의 CEO 취임 이후 8개월 동안에도 GE 주가는 47%가 빠졌다.

뉴욕대 스턴 경영대학원의 애스워스 다모더란 교수는 뉴욕타임스에 "GE는 더 이상 '기적'을 만드는 회사가 아니며, 앞으로 잘 경영된다면 전반적인 경제성장률을 따라가는 '성숙기업'이 될 것"이라고 말했다.

지난 2월 21일 월스트리트저널(WSJ)은 "이멜트는 '나쁜' 보고는 꺼렸고, 비현실적인 경영 목표를 세웠다"고 진단했다. 이런 문화에선 낙관적인 전망과 부실한 전략이 나올 뿐이었다. 작년 10월 말 회장직에서 물러나면서도, 이멜트는 "GE는 매우 강한 기업"이라고 말했다. WSJ는 "그가 '연극의 성공(theater success)'을 고집하는 동안, 썩은 부위는 덮일 수밖에 없었다"고 밝혔다.

GE의 헬스케어 부문(의료기기·생명공학·세포치료 등) 사장을 맡다가, 작년 8월 이멜트의 뒤를 이은 플래너리는 금융 전문가로서 '30년 GE맨'이다. 그는 철저히 데이터에 기초해 결정하며, GE 몰락의 원인을 정확히 짚는 듯하다.

시한폭탄들 곳곳에 산재

플래너리는 작년 11월 ①경비 절감 ②기업 문화 쇄신 ③자산 매각 등 세 가지 면에서 GE를 바꾸겠다고 밝혔다. 경비 절감과 관련해서는 주주배당금을 2분의 1로 줄여 모두 41억달러를 절약했다. 고액 연봉을 깎고 보스턴 신(新)사옥에 근무하는 직원 수도 삭감했다. 회사 비행기의 운항 횟수와 보유 차량도 확 줄였다. 또 그동안 '거수기' 역할을 했던 이사의 수도 18명에서 12명으로 줄이고, 3명을 교체했다.

플래너리는 아예 2018년을 "리셋(reset)의 해"로 삼겠다고 했다. 전구·기관차 사업 등 약 200억달러에 달하는 사업을 1~2년 새 다 팔고, 경쟁력이 있는 ①발전기 제작 부문 ②첨단 의료기기를 생산하고 생명공학에 투자하는 헬스케어 부문 ③항공기 엔진 부문에만 주력하겠다는 것이다. 예를 들어, 가스·석탄·원자력발전소에 쓰이는 GE 엔진은 전 세계 전기의 3분의 1을 생산한다. GE의 의료용 스캐너와 MRI(자기공명영상) 장치는 세계 최고다. 이들 부문을 분사(分社)해서, 기업공개(IPO)하는 방안도 검토하고 있다.

그러나 아직 운(運)은 따르지 않는다. 지난 1월에도 더 이상 판매하지도 않는 재보험 사업 부문에서 추가로 62억달러의 손실이 발생했다. 과거에 1차 보험사들이 판매한 장기요양보험 상품에 대해 재보험 계약을 맺었는데, 수명(壽命)이 늘어나면서 GE가 이 보험금에 대한 지급 책임을 떠안게 된 것이다. 월가에선 GE의 사업이 그동안 워낙 방만했던 탓에, 앞으로도 어디서 또 '시한폭탄'이 터질지 모른다고 말한다. 플래너리의 CEO 취임 이후 8개월 동안에도 GE 주가는 47%가 빠졌다.

뉴욕대 스턴 경영대학원의 애스워스 다모더란 교수는 뉴욕타임스에 "GE는 더 이상 '기적'을 만드는 회사가 아니며, 앞으로 잘 경영된다면 전반적인 경제성장률을 따라가는 '성숙기업'이 될 것"이라고 말했다.

Copyright ⓒ WEEKLY BIZ. All Rights Reserved

위클리비즈 구독신청

이미지 크게보기

이미지 크게보기